Dinero móvil: con potencial y desafíos para ser inclusivo

En Colombia existen muchas soluciones de banco digital con diferentes beneficios y condiciones de uso. Foto: Jeimi Villamizar, Unimedios.

Este sistema se puede emplear para un gran número de servicios, como pagar un producto en la tienda del barrio. Foto: Jeimi Villamizar, Unimedios.

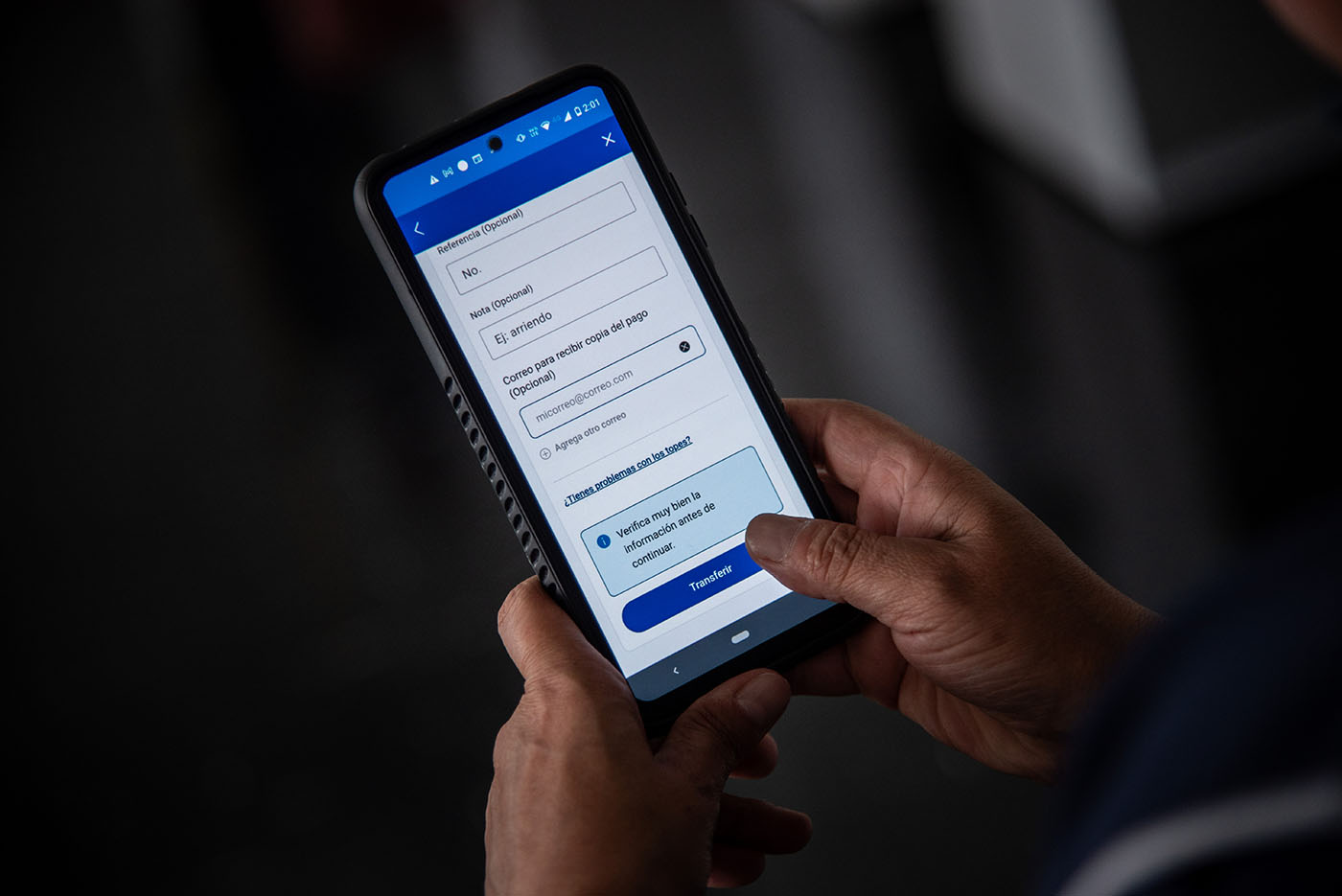

Aunque la gente sabe que estas aplicaciones existen, aún falta educación financiera y por ello muchas personas siguen prefiriendo el efectivo. Foto: Jeimi Villamizar, Unimedios.

El análisis se hizo en el municipio de Chipatá, Santander. Foto: Melissa Morales Chacón, magíster en Contabilidad y Finanzas de la UNAL.

“Este sistema de pago es una herramienta crucial para la inclusión financiera, especialmente de comunidades rurales en donde el acceso a servicios bancarios tradicionales es limitado”, así lo indica Melissa Morales Chacón, magíster en Contabilidad y Finanzas de la Universidad Nacional de Colombia (UNAL). El informe anual The Global Findex Database 2022 del Banco Mundial también destacó el clave papel del dinero móvil en la ampliación de la inclusión financiera, entendida como el acceso y uso de productos financieros por parte de la población.

Chipatá cuenta con una población cercana a los 5.309 habitantes, de los cuales un alto porcentaje se dedica a la agricultura y la ganadería (DANE), y allí se creó el primer corresponsal bancario del país, en 2006, de ahí su importancia en el enfoque del análisis.

Para evaluar la influencia del sistema en la inclusión financiera, la magíster empleó las tres dimensiones: acceso, uso y calidad, especificados y empleados por la Alianza para la Inclusión Financiera (AFI). A través de estas estructuró entrevistas con habitantes de la zona que arrojaron datos relevantes.

Se entrevistaron 18 personas de entre 18 y 50 años, un rango que permite dar cuenta de los contrastes. Uno de los principales hallazgos fue la presencia de una brecha entre el acceso y el uso efectivo del dinero móvil. Aunque las cuentas estaban disponibles, muchos residentes no aprovechaban plenamente las funcionalidades de las aplicaciones debido a problemas de conectividad, falta de conocimiento financiero y preferencia por el efectivo.

“Durante las entrevistas, en repetidas oportunidades las personas manifestaron que aunque los puntos de servicio existen, muchas veces el sistema está caído, si quieren hacer una transacción no pueden porque surgen problemas de conectividad o de cupo”, precisa la investigadora.

Además, desde el municipio no se podían realizar transferencias a través de las diferentes aplicaciones de dinero móvil por la inestabilidad del internet, de ahí que los habitantes tenían que desplazarse entre 30 y 40 minutos hasta Vélez, el municipio más cercano, para transferir el dinero.

Aquí un punto clave mencionado por la magíster Morales es la frecuencia del uso. Tras aplicar las herramientas, las personas precisaron que tienen determinada aplicación de banco digital porque allí les pagan algunos subsidios como el del Adulto Mayor, y alguien les ayuda a gestionar la aplicación.

El análisis también arrojó que los usos del dinero móvil en la zona rural se clasifican en:

“Ahorrar no está dentro de mis prioridades”, o “prefiero el efectivo”, entre otras frases, conformaron un común denominador que, para la investigadora, apunta a la falta de educación financiera.

“Estas aplicaciones tienen algunos factores positivos, como el bajo costo del uso y la facilidad para abrirlas, sin embargo, en la otra cara de la moneda están las personas que manifestaron inconformidades por la falta de puntos de servicio cercanos”, explica.

Entre los resultados, la egresada de la UNAL reitera que “el uso de las cuentas de dinero móvil fomenta la inclusión financiera, pero es importante estar atentos al acceso y uso de las cuentas. El Gobierno nacional podría empezar a trabajar a través de campañas de conectividad en los municipios para bajar esta tensión”.

“Este estudio se hizo solo en un municipio, y aun así fue impactante ver que las aplicaciones de dinero móvil no funcionan igual en las zonas rurales que en la realidad urbana”, concluye.